De Corporate Sustainable Reporting Directive (CSRD) verplicht grote ondernemingen om te rapporteren over hun duurzaamheidsprestaties: niet alleen van de eigen onderneming, maar ook van hun partners in de waardeketen. Dus ook als u niet onder de CSRD-regels valt, komt u er via uw ketenpartners, leveranciers, opdrachtgevers of de bank toch mee in aanraking. Voor alle partijen een grote uitdaging, met als belangrijkste advies: begin op tijd met de eerste stappen. Bent u nog niet begonnen, dan luidt het dringende advies om nu te starten met de voorbereidingen.

Europa streeft naar een energieneutrale, duurzame economie in 2050 om de wereld leefbaar te houden voor volgende generaties. Daarvoor zijn allerlei maatregelen in werking gesteld, waaronder de nieuwe EU-wet, de Corporate Sustainable Reporting Directive (CSRD). Waar de een het ervaart als een last, ervaart de ander het juist als een kans. Duidelijk is dat grote bedrijven niet meer wegkomen met loze beloftes (greenwashing) en dus transparant moeten zijn over hun duurzaamheidsprestaties. Niet alleen terugblikkend, maar ook vooruitziend, concreet onderbouwd met data.

De controlegrenzen van de CSRD

Of uw bedrijf onder de CSRD-wetgeving valt, is vanaf boekjaar 2025 het geval als u voldoet aan twee van de drie criteria:

– Minimaal 250 fte personeelsleden

– Minimaal € 50 miljoen omzet

– Minimaal € 25 miljoen balanstotaal

Rapporteren volgens de ESRS

Als u CSRD-plichtig bent, dan betekent dit dat u moet gaan rapporteren over uw duurzame prestaties en wel volgens de standaarden van de European Sustainability Reporting Standards (ESRS). In totaal zijn er twaalf ESRS-standaarden met bijna 1200 datapunten.

De heel grote bedrijven, zoals Philips, Heijmans en NS, rapporteren dit jaar al volgens de CSRD. Voor de volgende groep geldt dat over boekjaar 2025 (zie tijdlijn). Dat lijkt nog ver weg, maar uit ervaring blijkt dat het inregelen van de CSRD wel één tot twee jaar in beslag neemt, afhankelijk van waar u staat in uw duurzame ontwikkeling, de mate van digitalisering en beschikbare mensen en middelen. Wanneer u hier als bedrijf in 2024 mee begint, dan kunt u al vergelijkingsdata laten zien in 2025 en in een ‘CSRD-light’-verslag laten zien dat u duurzaamheid serieus neemt. De stakeholders kunnen daar dan weer op reageren, zodat u in het eerste (CSRD-verplichte) jaar 2025 kunt aantonen dat u als bedrijf hierop al acteert en een nog ‘beter’ verslag hebt. Binnen de CSRD is er veel aandacht voor inzicht in risico’s en impact, het opstellen en beschikbaar maken van beleid, het stellen van doelen en het meten van vooruitgang. De standaarden richten zich daarbij niet enkel op de eigen onderneming. Ze vereisen ook dat bedrijven informatie uit en over hun waardeketen verzamelen en publiceren.

Van een breder perspectief naar focus op materiële onderwerpen

In totaal zijn er dus zo’n 1.200 datapunten waarover gerapporteerd kan worden. Gelukkig hoeft u niet over al die punten te rapporteren. Via de dubbele materialiteitsanalyse bepaal je welke ESG-thema’s (Environment, Social en Governance) het relevantst zijn voor jouw bedrijfsvoering en belanghebbenden (stakeholders). Per thema vereisen de standaarden beleid, actieplannen, doelen en prestaties.

De dubbele materialiteitsanalyse helpt u om focus aan te brengen op de (duurzame) thema’s die er echt toe doen. Dit gaat twee kanten op (vandaar het woord ‘dubbel’): welke impact heeft uw business op de wereld (bijvoorbeeld CO2-emissies, verlies van biodiversiteit, geluidsoverlast) en welke impact heeft de wereld op uw business (bijvoorbeeld locatie in een zero-emissiezone, watertekort of -overlast, personeelstekort door krappe arbeidsmarkt)? Het gaat dus om zowel de impactmaterialiteit (inside-out-benadering) als de financiële materialiteit (outside-in-benadering), waarbij een ESG-thema materieel is als het al aan een van de twee voldoet.

Wie betrek je wel of niet

Om het bredere perspectief goed in kaart te brengen, is het van belang dat u weet wie uw belanghebbenden (stakeholders) zijn en over welke thema’s deze partijen geïnformeerd willen worden. Belanghebbenden zijn klanten, medewerkers, leveranciers, banken, maar denk ook aan de lokale leefomgeving, gemeente, media of belangenorganisaties. U bepaalt zelf wie u meeneemt in dit proces. De CSRD zegt ook niets over het aantal dat u moet raadplegen. Wat wel belangrijk is, is dat u de belanghebbenden die de meeste impact ondervinden van uw bedrijfsactiviteiten meeneemt in de analyse. Daarnaast is de keuze van wat u met welke stakeholders gaat bespreken ook belangrijk. Met je medewerkers gaat het bijvoorbeeld over de werk-privébalans, veiligheid, diversiteit & inclusiviteit en gelijke beloning. Met klanten gaat het bijvoorbeeld om de herkomst van producten en diensten, kinderarbeid of dierenleed, mogelijkheden om klachten te adresseren of hulp te krijgen, eerlijke marketing en communicatie. U kunt hiervoor een enquête uitsturen naar alle groepen stakeholders, maar je mag ook een interactieve sessie organiseren waarbij u het A4-blad met materiële onderwerpen (zie verderop) toetst.

Materiële onderwerpen verschillen per sector

Wat voor het ene bedrijf een materieel onderwerp is, doet er voor een ander bedrijf helemaal niet toe. Dit hangt af van uw bedrijfsmodel, kernactiviteiten en in welke sector je verkeert. Voor een bouwbedrijf is ‘fairtrade’-koffie in de koffieautomaat natuurlijk goed, maar niet materieel. In de bouw draait het om materialenpaspoorten van bouwmaterialen, circulair oogsten bij renovatieprojecten en/of over de CO2- en stikstofuitstoot bij nieuwbouwprojecten en om veiligheid en duurzame inzetbaarheid van de medewerkers. Terwijl voor een bedrijf dat koffie produceert en verkoopt ‘eerlijke’ koffie wel degelijk een materieel onderwerp is. Verder geldt min of meer: hoe complexer de business, des te meer materiële onderwerpen en dus hoe uitdagender het kan zijn om daar in lijn met de CSRD over te rapporteren. Het goede nieuws is dat veel bedrijven al de nodige aandacht besteden aan duurzaamheidsaspecten. Als dat ook voor uw bedrijf het geval is, hoeft u gelukkig niet op ‘0’ te beginnen.

Binnen nu en twee jaar worden vanuit de wetgeving (EFRAG) nog sectorspecifieke standaarden verwacht. Bovendien komen er proportionele standaarden voor de beursgenoteerde mkb-ondernemingen die ingaan vanaf boekjaar 2026 (afkorting: LSME). Mkb-ondernemingen zonder beursnotering kunnen ook vrijwillig gebruik gaan maken van de proportionele standaarden (afkorting: VSME). Deze standaarden zijn in concept beschikbaar.

Nadat de materiële thema’s zijn vastgesteld, moet u per onderwerp risico’s en kansen inventariseren, beleid en acties beschrijven, doelen stellen en rapporteren over prestaties.

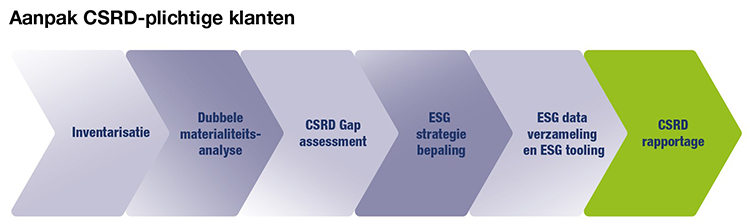

Hoe ziet het CSRD-proces eruit?

Het onderstaande proces biedt een overzicht voor bedrijven die toewerken naar de CSRD-verplichting en voor bedrijven die vrijwillig willen rapporteren over ESG-prestaties.

De eerste stap in het proces, inventarisatie, gaat over de voorbereidingen. Hoe pakt u dat het beste aan?

Zeven simpele stappen om snel te beginnen met de inventarisatie

- Stel een team samen. Gezien de brede scope van CSRD en de ESG-impact die voortvloeit uit diverse activiteiten van uw bedrijf, is het samenstellen van een team met een gezonde mix van expertise en kennis vanuit verschillende hoeken van de organisatie vereist. Wijs daarnaast een collega aan die projectmanager is van het CSRD-project. Het is belangrijk dat deze collega voldoende statuur en invloed heeft binnen de organisatie. Dit is essentieel om de nodige veranderingen te bewerkstelligen om straks te kunnen voldoen aan de CSRD.

- Beleg een kick-off waarbij onder andere kennis wordt gedeeld om het CSRD-team bekend te maken met de CSRD en de dubbele materialiteitsanalyse. Zorg dat het onderwerp CSRD een vast punt wordt op het managementoverleg om betrokkenheid van de directie en het managementteam te houden.

- Oriënteer je door middel van externe bronnen. Lees bijvoorbeeld een paar jaarverslagen van organisaties binnen uw sector. Een goede bron om deze verslagen te vinden, is duurzaamheidsverslag.nl. Check ook de (dubbele) materialiteitsanalyse: welke materiële onderwerpen komen iedere keer terug en wat rapporteren ze daarover (doelstellingen, KPI’s en acties)? Ook brancheverenigingen bieden steeds vaker dit soort informatie aan. Zij beschouwen ook vaak trends, wetgeving en ontwikkelingen op landelijk niveau of zelfs op wereldschaal.

Hierna begint u met het inventariseren van het bedrijfsprofiel, de waardeketen, de stakeholders en de huidige duurzaamheidsinitiatieven. - Creëer een bedrijfsprofiel en maak duidelijk wat de toegevoegde waarde is voor belanghebbenden en de samenleving. U beschrijft met andere woorden uw organisatie en waar de impacts liggen. In dit bedrijfsprofiel geeft u inzicht in het bedrijfsmodel van de onderneming, welke producten worden geleverd, welke bronnen de onderneming daarvoor nodig heeft, welke reststromen de onderneming genereert en uiteindelijk welke waarde dat toevoegt.

- Breng de waardeketen in kaart. Het ESRS-raamwerk vereist echter niet alleen rapportage over de impacts van de eigen activiteiten van de organisatie, maar ook over de impacts die in de waardeketen worden veroorzaakt. Maak een schematische tekening van de waardeketen, beginnend met de directe partners (leveranciers, klanten) en werk vandaaruit de keten in beide richtingen verder uit.

- Stakeholders identificeren: weet wie uw belanghebbenden (stakeholders) zijn. U krijgt al een goed beeld van wie dit zijn en welke onderwerpen bij hen spelen door intern informatie op te halen. U kunt het ESRS-framework gebruiken als praatplaat. Wilt u weten wat er in de sector of bij concurrenten speelt? Ga dan in gesprek met uw verkopers of juist bij de inkopers. Wilt u weten wat er leeft onder de medewerkers? Maak een afspraak met HRM. Wilt u weten waar banken en investeerders naar vragen? Vraag het uw financieel directeur. Wilt u weten hoe de media over uw sector schrijft of welke duurzame thema’s steeds weer terugkomen? Check dan uw marketingcommunicatiemedewerker. Besluit welke stakeholders u meeneemt in de dubbele materialiteitsanalyse. Door de juiste stakeholders te betrekken bij het identificeren van relevante onderwerpen en prioriteiten, worden de belangen van zowel uw bedrijf als de samenleving beter vertegenwoordigd.

- Inventariseer tot slot de huidige duurzaamheidsinitiatieven, waaronder certificeringen. Deze certificeringen hebben vaak al een directe link met de standaarden van de CSRD, de European Sustainability Reporting Standards (ESRS). Denk aan ISO 14001, de CO2-prestatieladder en Lean & Green voor bijvoorbeeld ESRS E1 Klimaatverandering. Analyseer welke onderwerpen door certificeringen al geraakt worden.

Als u deze stappen heeft doorlopen, bent u klaar voor de volgende fase in het proces naar een CSRD-rapportage: de dubbele materialiteitsanalyse.

Zo ziet een dubbele materialiteitsanalyse eruit: voorbeeld Nationale Spoorwegen (NS)

De NS heeft de de materiële thema’s in het jaarverslag over 2023 met de stakeholders herijkt en vervolgens verrijkt met concrete doelen en resultaten.

Draai het om: CSRD, wat kan ik ermee?

Natuurlijk is voldoen aan de CSRD een flinke klus, maar het komt er nu eenmaal aan en het gaat niet meer weg. Als u de CSRD eenmaal omarmd heeft, zult u zien dat het wel degelijk meerwaarde creëert voor uw bedrijf, bijvoorbeeld omdat u een breder beeld krijgt van wat er speelt in uw sector door in gesprek te gaan met verschillende stakeholders met verschillende belangen. En, waar u eerst twijfelde over duurzame investeringen omdat u daardoor duurder zou zijn dan concurrenten, kan het – door de transparantie waar de CSRD voor zorgt – juist nieuwe business genereren. Er is in ieder geval genoeg bewijs van koplopers die inmiddels een gezond duurzaam verdienmodel hebben ontwikkeld. Sterker nog, deze bedrijven komen gemakkelijker aan financiering (met een gunstige rente), hebben zeer gemotiveerd personeel en een sterke reputatie bij hun leveranciers en klanten. Zij weten hun relevantie aan te tonen en bieden meer kans op bedrijfsopvolging. Dus draai het om en zie het als een kans: CSRD, dit kan ik ermee!

Disclaimer

Hoewel bij de samenstelling van deze advieswijzer de uiterste zorg is nagestreefd, wordt geen aansprakelijkheid aanvaard voor onvolledigheden of onjuistheden. Vanwege het brede en algemene karakter van de advieswijzer, is deze niet bedoeld om alle informatie te verschaffen die noodzakelijk is voor het nemen van financiële beslissingen.